10 มลรัฐที่มีอัตราภาษีนิติบุคคลต่ำที่สุด

Photo Credit: https://en.wikipedia.org/wiki/Corporate_tax_in_the_United_States#/media/File:State_corporate_tax_rate.jpg

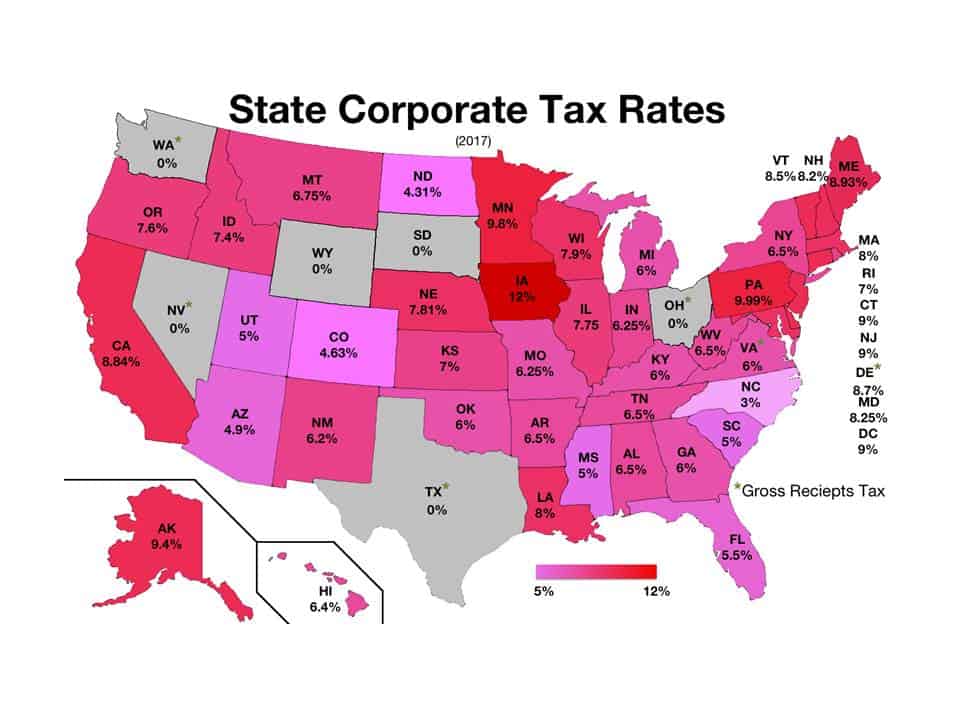

ภาษีเงินได้นิติบุคคล (Corporate tax) เป็นภาษีอากรประเภทหนึ่งที่บัญญัติไว้ในกฎหมายสหรัฐฯ เพื่อจัดเก็บจากผลกำไร (profit) ของบริษัท หรือ ห้างหุ้นส่วน โดยในสหรัฐฯ จะมีการจัดเก็บภาษีนี้แบ่งเป็นสองระดับ คือในระดับรัฐบาลกลาง (Federal Government) และในระดับมลรัฐ (states or locals) อัตราภาษีแตกต่างกันออกไป ตั้งแต่อัตราภาษีนิติบุคคลร้อยละ 3 ในมลรัฐนอร์ทแคโรไลนา ไปจนถึงร้อยละ 12 ในมลรัฐไอโอวา บางมลรัฐไม่มีการจัดเก็บภาษีเงินได้นิติบุคคลในระดับมลรัฐ อาทิ เนวาดา โอไฮโอ เทกซัส และวอชิงตัน แต่มีการจัดเก็บภาษีเงินได้สุทธิของบริษัท (Gross Receipts) ส่วนมลรัฐที่ไม่มีภาษีระดับเงินได้นิติบุคคลในระดับมลรัฐเลย คือ เซาท์ดาโคตา และไวโอมิง

ตารางภาษีนิติบุคคลระดับรัฐบาลกลาง

| รายได้มากกว่า | แต่ไม่เกิน | อัตราภาษี | ของรายได้จำนวนมากกว่า |

| $0 | $50,000 | ร้อยละ15 | $0 |

| 50,000 | 75,000 | $7,500 + ร้อยละ 25 | 50,000 |

| 75,000 | 100,000 | 13,750 + ร้อยละ 34 | 75,000 |

| 100,000 | 335,000 | 22,250 + ร้อยละ 39 | 100,000 |

| 335,000 | 10,000,000 | 113,900 + ร้อยละ 34 | 335,000 |

| 10,000,000 | 15,000,000 | 3,400,000 + ร้อยละ 35 | 10,000,000 |

| 15,000,000 | 18,333,333 | 5,150,000 + ร้อยละ 38 | 15,000,000 |

| 18,333,333 | ………. | ร้อยละ 35 | 0 |

เมื่อนำอัตราภาษีในตารางข้างต้นมารวมกับอัตราภาษีระดับมลรัฐ จะได้มลรัฐที่มีอัตราภาษีเงินได้นิติบุคคลต่ำที่สุดในสหรัฐฯ ดังนี้

1. เซาท์ดาโคตา และ ไวโอมิง (ร้อยละ 35)

- สองมลรัฐนี้ ไม่มีการจัดเก็บภาษีเงินได้นิติบุคคลระดับมลรัฐ ทำให้อัตราภาษีนิติบุคคลที่ผู้อาศัยในมลรัฐเหล่านี้ต้องจ่ายอยู่ที่ร้อยละ 35 (จากภาษีนิติบุคคลระดับรัฐบาลกลาง) เท่านั้น

2. นอร์ทแคโรไลนา (ร้อยละ 38)

- มลรัฐนี้จัดเก็บภาษีเงินได้นิติบุคคลที่ร้อยละ 3 ของรายได้มากกว่า 0 ดอลลาร์สหรัฐ

3. แคนซัส (ร้อยละ 39.31)

- มลรัฐนี้จัดเก็บภาษีเงินได้นิติบุคคลสูงสุดที่ร้อยละ 4.31 ของรายได้มากกว่า 50,000 ดอลลาร์สหรัฐ

4. โคโลราโด (ร้อยละ 39.63)

- มลรัฐนี้จัดเก็บภาษีเงินได้นิติบุคคลที่ร้อยละ 4.63 ของรายได้มากกว่า 0 ดอลลาร์สหรัฐ

5. แอริโซนา (ร้อยละ 39.90)

- มลรัฐนี้จัดเก็บภาษีเงินได้นิติบุคคลที่ร้อยละ 4.90 ของรายได้มากกว่า 0 ดอลลาร์สหรัฐ

6. มิสซิสซิปปี และเซาท์แคโรไลนา (ร้อยละ 40)

- มลรัฐมิสซิสซิปปีจัดเก็บภาษีเงินได้นิติบุคคลสูงสุดที่ร้อยละ 5 ของรายได้มากกว่า 10,000 ดอลลาร์สหรัฐ

- มลรัฐเซาท์แคโรไลนาจัดเก็บภาษีเงินได้นิติบุคคลที่ร้อยละ 5 ของรายได้มากกว่า 0 ดอลลาร์สหรัฐ

7. ฟลอริดา (ร้อยละ 40.50)

- มลรัฐเซาท์แคโรไลนาจัดเก็บภาษีเงินได้นิติบุคคลที่ร้อยละ 5.50 ของรายได้มากกว่า 0 ดอลลาร์สหรัฐ

8. จอร์เจีย เคนทักกี มิชิแกน โอคลาโฮมา และเวอร์จิเนีย (ร้อยละ 41)

- มลรัฐจอร์เจีย มิชิแกน โอคลาโฮมา และเวอร์จิเนีย จัดเก็บภาษีเงินได้นิติบุคคลที่ร้อยละ 6 ของรายได้มากกว่า 0 ดอลลาร์สหรัฐ

- มลรัฐเคนทีกกีจัดเก็บภาษีเงินได้นิติบุคคลสูงสุดที่ร้อยละ 6 ของรายได้มากกว่า 100,000 ดอลลาร์สหรัฐ

9. นิวเม็กซิโก (ร้อยละ 41.20)

- มลรัฐนี้จัดเก็บภาษีเงินได้นิติบุคคลสูงสุดที่ร้อยละ 6.20 ของรายได้มากกว่า 500,000 ดอลลาร์สหรัฐ

- โดยทางมลรัฐจะมีการลดอัตราภาษีลงเหลือที่ร้อยละ 5.90 ภายในปี 2561

10. อินเดียนา และมิสซูรี (ร้อยละ 41.25)

- มลรัฐเหล่านี้จัดเก็บภาษีเงินได้นิติบุคคลที่ร้อยละ 6.25 ของรายได้มากกว่า 0 ดอลลาร์สหรัฐ

สำหรับตารางภาษีเงินได้นิติบุคคลรายมลรัฐฉบับเต็ม สามารถเข้าไปดูต่อได้ ที่ https://taxfoundation.org/state-corporate-income-tax-rates-brackets-2017

นอกจากภาษีรายได้นิติบุคคลแล้ว ยังมีภาษีที่ผู้ประกอบการควรศึกษาภาษีซึ่งเกี่ยวข้องกับการประกอบธุรกิจในสหรัฐฯ ทั้งในระดับรัฐบาลกลางและระดับมลรัฐ อาทิ ภาษีเงินได้บุคคลธรรมดา (Income Taxes) ภาษีขาย (Sales Tax) ภาษีการจ้างงาน (Employment Taxes)

ที่มา IRS.gov

Taxfoundation.org